零售在過去20年經(jīng)歷了漫長(zhǎng)的變遷。從最早的多日達(dá),到后來(lái)的次日達(dá)、當(dāng)日達(dá),乃至30分鐘達(dá),每一種變遷都是對(duì)消費(fèi)者需求的洞察,而這背后是平臺(tái)心智、品類選擇、供應(yīng)鏈形式的不同,但本質(zhì)上它們解決的都是 “給用戶送東西” 的需求。

外賣和跑腿等模式的崛起,培養(yǎng)了國(guó)內(nèi)用戶“即時(shí)性”消費(fèi)的習(xí)慣,“送外賣”到“送萬(wàn)物”(主要是商超生鮮百貨類產(chǎn)品)的衍生需求也隨之而來(lái),現(xiàn)在我們更習(xí)慣稱之為“同城零售”。

早在幾年前,美團(tuán)和餓了么的內(nèi)部人士就評(píng)論,“(同城零售)這一仗遲早要來(lái)”,只不過現(xiàn)在美團(tuán)的對(duì)手已經(jīng)從餓了么換成了京東。

同城零售業(yè)務(wù)在美團(tuán)的名稱是“閃購(gòu)”。2020 年底,美團(tuán)到家事業(yè)群閃購(gòu)事業(yè)部被拆分為三個(gè)獨(dú)立業(yè)務(wù)部:閃購(gòu)、醫(yī)藥和團(tuán)好貨;9 個(gè)月后,美團(tuán)把集團(tuán)戰(zhàn)略從 “Food + Platform” 升級(jí)成了 “零售 + 科技”,閃購(gòu)也成為了“美團(tuán)優(yōu)選”外,給美團(tuán)帶來(lái)最大增量的業(yè)務(wù)。

京東的動(dòng)作則在最近一年逐漸加快。去年11月京東app上線“附近”頻道,整合了旗下所有到家資源,在完成對(duì)達(dá)達(dá)集團(tuán)的并表后,今年3月京東成立“同城購(gòu)業(yè)務(wù)部”,獨(dú)立于其他事業(yè)群,擁有極大自主權(quán)。

2021 年,美團(tuán)閃購(gòu)實(shí)現(xiàn)了 600 - 700 億的 GTV(交易金額)。這年秋天,負(fù)責(zé)人肖昆在閃購(gòu)零售大會(huì)上發(fā)言稱,同城零售五年后的市場(chǎng)規(guī)模是 1 萬(wàn)億,美團(tuán)要拿下其中的 4000 億。

現(xiàn)有市場(chǎng)的巨大存量,還沒有讓京東和美團(tuán)進(jìn)入劍拔弩張的地步,但彼此的滲透卻已經(jīng)開始。美團(tuán)閃購(gòu)開始補(bǔ)足自己的3C短板,京東小時(shí)購(gòu)則舉全集團(tuán)流量深耕行業(yè)。

2022行之過半,兩家巨頭在各自業(yè)務(wù)上的進(jìn)展到底如何了?他們又有哪些差異化的打法和策略?這里有我們的一些觀察和思考。

01

美團(tuán)閃購(gòu):GMV增速依舊,供給還需努力

上半年疫情反復(fù)拖累了美團(tuán)的到店和外賣業(yè)務(wù),但對(duì)閃購(gòu)的影響卻并不明顯。

36氪未來(lái)消費(fèi)了解到,一季度閃購(gòu)(包含醫(yī)藥,占總訂單的20%左右)的日均訂單大約在380-390萬(wàn)左右,二季度為440-450萬(wàn),對(duì)應(yīng)的日均GTV則分別在2.8億和3.5億左右,粗略估算其上半年的GTV在570億上下。

如果按照年度1000億的目標(biāo)看,閃購(gòu)的業(yè)務(wù)進(jìn)展還算順利。因?yàn)槿径仁情W購(gòu)的旺季,內(nèi)部人士預(yù)估,到Q4日均500萬(wàn)的訂單目標(biāo)也有望提前完成。

與餐飲外賣相同,閃購(gòu)的take rate(傭金)同樣包含基礎(chǔ)服務(wù)費(fèi)和履約服務(wù)費(fèi),整體在10%出頭,但要低于餐飲外賣的變現(xiàn)率。有內(nèi)部人士透露,目前閃購(gòu)的客單價(jià)大概在70元上下,每單大約有2-3毛的收入,但算上總部的攤銷、營(yíng)銷等成本仍然處于盈虧平衡線以下。

早期的閃購(gòu)以散店起家,這導(dǎo)致供給和訂單規(guī)模都很難在短時(shí)間內(nèi)爆發(fā)。有數(shù)據(jù)顯示,截至 2021 年 9 月,閃購(gòu)上有超過 50 萬(wàn)家散店。但知情人士告訴作者,目前閃購(gòu)的有效供給商家數(shù)量在20-25萬(wàn)左右。

一位閃購(gòu)的商家就告訴作者,散店上線閃購(gòu)前三個(gè)月基本上都在虧錢。因?yàn)樯唐凡痪哂形Γ荒芤揽繝I(yíng)銷來(lái)獲得曝光,而要想賺錢,唯一的應(yīng)對(duì)策略是漲價(jià)。

這帶來(lái)了不良的用戶體驗(yàn),價(jià)高品次的商品在早期大量占據(jù)閃購(gòu)平臺(tái)。從去年開始,閃購(gòu)就把優(yōu)化供給作為了策略重點(diǎn),具體表現(xiàn)是提升KA商家的占比、擴(kuò)大閃電倉(cāng)的布局,為此還開始招募自有BD團(tuán)隊(duì)。

早期閃購(gòu)門店的拓展,統(tǒng)一都是由餐飲外賣的BD統(tǒng)一負(fù)責(zé),但有內(nèi)部人士告訴36氪未來(lái)消費(fèi),近期在長(zhǎng)沙和合肥等區(qū)域,閃購(gòu)業(yè)務(wù)已經(jīng)開始獨(dú)立招募BD拓展及維護(hù)商家。

目前KA商家的數(shù)量已經(jīng)占到閃購(gòu)整體門店數(shù)的25-30%,GTV更是接近一半,為了留住KA商家,閃購(gòu)給出了更低的傭金點(diǎn)數(shù),相比之下其對(duì)散店的抽點(diǎn)普遍在15-20%。

優(yōu)化供給的另一大表現(xiàn)是閃電倉(cāng)的拓展。從業(yè)務(wù)模型上看,閃電倉(cāng)類似于前置倉(cāng),但不售賣生鮮,定位一二線城市,采取城市合伙人制度,美團(tuán)提供流量入口和營(yíng)銷工具,合伙人負(fù)責(zé)選址、貨品供給等。

閃電倉(cāng)主要有兩個(gè)特點(diǎn):所有選品按照線上需求來(lái)設(shè)計(jì)和配置,而且只做線上服務(wù),不做線下經(jīng)營(yíng)。目前,閃電倉(cāng)已經(jīng)進(jìn)入了全國(guó)100個(gè)左右的城市,SKU數(shù)已經(jīng)拓展到3000-5000個(gè),遠(yuǎn)超散店商家的商品供給。北京一家早期的閃電倉(cāng)合伙人透露,“運(yùn)營(yíng)近1年時(shí)間,月訂單已經(jīng)能達(dá)到一萬(wàn)六七,月流水在100萬(wàn)左右”。

垂類領(lǐng)域的拓展也被閃購(gòu)視為業(yè)務(wù)的突破口,比如3C。去年閃購(gòu)就和小米之家展開了合作,而在更早前還與華為等廠商合作。目前在閃購(gòu)入口可以搜索到“手機(jī)、數(shù)據(jù)線”等供給,“但用戶對(duì)于在美團(tuán)平臺(tái)上買3C的心智還非常弱,貢獻(xiàn)占比很低“,一位閃購(gòu)人士告訴作者,”短期內(nèi)先要有突破難度很大。”

美團(tuán)CFO陳少暉在去年四季度的財(cái)報(bào)會(huì)上表示,閃購(gòu)中期目標(biāo)是 1 天 1000 萬(wàn)單,但內(nèi)部人士對(duì)此都謹(jǐn)慎樂觀,“1000萬(wàn)單是可實(shí)現(xiàn)的,但要看周期是多久,是5年還是10年”,目前閃購(gòu)的年訂單增速維持在50%上下,但要想繼續(xù)大規(guī)模的增長(zhǎng)并不現(xiàn)實(shí)。

更短期的來(lái)看,閃購(gòu)的目標(biāo)還是在代理商負(fù)責(zé)開拓的下沉市場(chǎng)繼續(xù)擴(kuò)大供給,并精細(xì)化商家的運(yùn)營(yíng)能力。而在一二線城市,如何提升單個(gè)門店的店產(chǎn),挖掘C端用戶的心智,是他們最關(guān)心的,而這需要美團(tuán)持續(xù)性的投入。

02

京東小時(shí)購(gòu):集團(tuán)資源加持,牢抓KA商家

如果追溯歷史,京東或許是最早入局同城零售的巨頭之一。

內(nèi)部孵化的O2O項(xiàng)目京東到家,就是這一業(yè)務(wù)的雛形。只不過后來(lái)剝離與達(dá)達(dá)合并,直到上市。但風(fēng)云變化的同城零售市場(chǎng)讓京東蠢蠢欲動(dòng)。短短半年內(nèi),從app上線“附近頻道”,到控股達(dá)達(dá),再到推出“同城購(gòu)業(yè)務(wù)部”,相比以往京東這一次效率極高。

作者此前獲悉,在7月初的集團(tuán)戰(zhàn)略會(huì)上,同城購(gòu)業(yè)務(wù)部正式提出了未來(lái)幾年的戰(zhàn)略目標(biāo),概括為“一大三小”——“一大”即為發(fā)力同城零售,“三小”則為深耕外賣、到店綜合服務(wù)以及家政領(lǐng)域。

盡管戰(zhàn)略會(huì)各高層意見不一,但作為牽頭者——京東集團(tuán)CEO徐雷和京東零售CEO辛利軍對(duì)此都期待甚高。一位內(nèi)部人士就評(píng)價(jià),“作為上任后主推的第一個(gè)項(xiàng)目,老辛非常希望(同城購(gòu))能做好”。

目前,同城購(gòu)業(yè)務(wù)仍然以京東到家為主體的,3000多人的團(tuán)隊(duì)也以京東到家原有團(tuán)隊(duì)搭建,此前解散的京喜事業(yè)群的100多名員工近日也在陸續(xù)加入同城購(gòu)業(yè)務(wù)部。此外,據(jù)作者了解,原京東Y事業(yè)部總裁、京喜事業(yè)群產(chǎn)研負(fù)責(zé)人也于近日加入同城購(gòu)負(fù)責(zé)產(chǎn)研,向業(yè)務(wù)總負(fù)責(zé)人何輝劍匯報(bào)。

從體量看,目前京東到家(下稱京東小時(shí)購(gòu))落后美團(tuán)閃購(gòu)并不太多,日均訂單在100萬(wàn)上下,上半年完成300億左右的GMV,年度目標(biāo)則是600-700億,進(jìn)展同樣順利。

因?yàn)樵?C品類上的強(qiáng)勢(shì),京東小時(shí)購(gòu)的客單價(jià)要遠(yuǎn)高于美團(tuán)閃購(gòu)的70元上下,大概在200元左右,即使拋除3C品類,其客單價(jià)也在100元左右。商超在小時(shí)購(gòu)的GMV占比中超過一半,其次為3C品類。閃購(gòu)的GMV占比最高的三大品類則為商超便利、水果果切以及醫(yī)藥健康。

一位京東到家內(nèi)部人士表示,同城購(gòu)今年的目標(biāo)就是“以京東小時(shí)購(gòu)為主導(dǎo),拓展更多的供給和品類,做更多的下沉市場(chǎng)。”

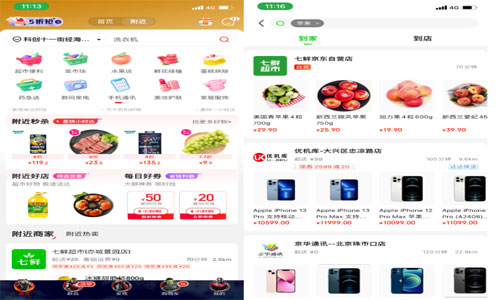

供給的拓展一方面來(lái)自于京東資源的整合。去年11月京東app正式上線“附近”頻道,除京東到家原有的線下資源外,京東旗下的七鮮超市、各類家電專賣店以及酒類直營(yíng)店等都納入其中,現(xiàn)在小時(shí)購(gòu)的門店供給已經(jīng)超過18萬(wàn)家。

京東“小時(shí)購(gòu)”入口及展示頁(yè)

除了“附近”的tab入口,京東app首頁(yè)的“秒殺頻道”以及“領(lǐng)券中心”都有京東小時(shí)購(gòu)的位置,“小時(shí)購(gòu)的前10位商家資源至少有1-2位給到京東到家”,一位內(nèi)部人士透露。流量加持是顯而易見的。在“附近”頻道上線后,京東小時(shí)購(gòu)的訂單已經(jīng)有一半的訂單來(lái)自于京東主app,而此前這一比例僅為35%。

供給的另一側(cè)來(lái)自于自身拓展。以3C品類為例,目前蘋果、華為等頭部品牌的所有線下授權(quán)門店、官方合作門店都已入駐京東到家,“今年重點(diǎn)就是突破OPPO和vivo,目前正在談判過程中”,知情人士告訴36氪未來(lái)消費(fèi)。

除3C外,母嬰和運(yùn)動(dòng)服飾也是小時(shí)購(gòu)正重點(diǎn)拓展的品類,前者高頻高毛利,是少有受疫情影響較輕的品類,后者則高客單高毛利,且符合京東男性用戶為主的平臺(tái)定位。“有幾個(gè)頭部商家,像滔搏之前很難談進(jìn)來(lái),但在京東給予更多資源后,韜博目前已經(jīng)開始在走入駐流程了”,上述知情人士表示。

目前京東小時(shí)購(gòu)的優(yōu)勢(shì)仍在于對(duì)頭部商家的掌控以及3C品類的強(qiáng)勢(shì)。因?yàn)榫〇|到家早期的積累,類似于永輝、沃爾瑪、華潤(rùn)等超大型商超幾乎都與京東有密切的合作,這給美團(tuán)閃購(gòu)帶來(lái)很大的壓力。

在同城領(lǐng)域,京東接受在商超上和美團(tuán)長(zhǎng)期競(jìng)爭(zhēng),但內(nèi)部人士認(rèn)為京東的基本盤“ 消費(fèi)電子”不能被動(dòng)搖。一位行業(yè)人士也表示,美團(tuán)想要撬動(dòng)這類KA商家的難度很大。

“大KA對(duì)系統(tǒng)定制化能力要求很強(qiáng),這一點(diǎn)京東到家有海博系統(tǒng)的摸索,而美團(tuán)所有的系統(tǒng)都需要商家匹配,不單獨(dú)為某一家做服務(wù),這對(duì)于大KA并不現(xiàn)實(shí)。”

總體來(lái)看,美團(tuán)在標(biāo)準(zhǔn)化和可復(fù)制性上更強(qiáng),京東則在定制化上做的更好一點(diǎn),二者風(fēng)格的差異決定了供給的差異,這也將在后續(xù)影響二者業(yè)務(wù)的走向。

本文來(lái)源于物流指聞,不代表九州物流網(wǎng)(http://www.ruyi818.com)觀點(diǎn),如有侵權(quán)可聯(lián)系刪除,文章所用圖片來(lái)源于網(wǎng)絡(luò),文章圖片如有侵權(quán)可聯(lián)系刪除。