近兩年,倉儲會員店與折扣店模式在中國零售市場日漸升溫。傳統零售巨頭加速布局的同時,一些本土新勢力玩家也紛紛涌現,中國零售行業呈現著發展的新形勢與新格局。

作為新型的線下零售業態,倉儲會員店與折扣店模式的熱勢背后,實則是零售底層邏輯的變革。加之,受疫情等因素影響,我國傳統超市的開店速度大幅放緩,此類新型線下零售業態掀起了一股勢不可擋的崛起浪潮,備受業界矚目。

雖然增勢迅猛,不過當前,新型線下零售業態在中國市場的滲透率依然較低。新型線下零售業態的春天真的到來了嗎?我們又該怎樣看待線下零售業態的變革與趨勢?其間又有哪些投資機遇?

華興新經濟基金新消費團隊通過對線下零售業態市場進行整體分析,并著重探討了倉儲式會員店和硬折扣店這兩類新業態,對線下零售新業態的商業模式、發展潛力、未來機遇等進行了深入的研究與思考,匯總成本篇文章,期望能帶給大家一些啟發與收獲。

01

線下零售業態市場概覽

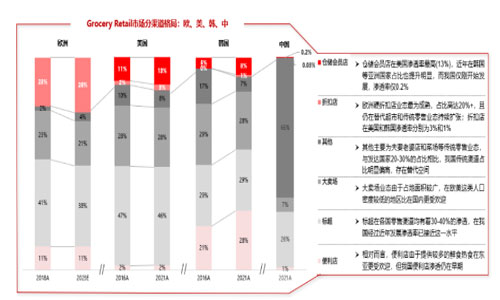

近年來,零售市場涌現了新型的線下零售業態。按照門店面積的大小,當前主流零售渠道主要分為便利店、硬折扣店、傳統標超、傳統大賣場和倉儲會員店。本文會重點介紹新型線下零售業態的兩個典型代表,硬折扣店和倉儲會員店。

硬折扣店:門店面積介于便利店和傳統標超之間,門店選址在社區聚集地,主要售賣米面糧油和日用品,SKU相對較少,基本僅有千款,甚至遠少于便利店。

倉儲會員店:門店面積很大,遠大于傳統大賣場。選址在城市周邊,依靠會員制來穩定客群。倉儲會員店也售賣食品、日用品等高頻剛需單品,但其SKU僅有三四千,比起SKU動輒上萬的大賣場顯得更為精簡集中。

線下新零售業態興起背后

(1)新零售業態滿足了傳統零售渠道空缺的“省”和“好”的需求

盡管商超、大賣場這類傳統線下零售業態早已占據了市場,但是其覆蓋人群較廣,旨在滿足居民日常全面的采購需求,基本上不會為消費者做品牌篩選。近年來隨著渠道競爭和供需變化,市場從供給導向轉變為需求導向,消費者也更加成熟和理性,因此像硬折扣和倉儲會員這類主打高性價比、精選SKU的新業態應運而生。硬折扣店主要面向二三線城市的個人零售場景,替代的是社區超市和夫妻老婆店;而倉儲會員店主要面向中產家庭的家庭批發場景,替代的是傳統大賣場,客單價相比更高。

(2)相較傳統零售渠道,硬折扣店和倉儲會員店等新業態毛利更低,周轉更快

傳統的零售業態盈利方式除商品差價外,還要向供應商收取入場費和商品返利等流量費用。而硬折扣店和倉儲會員店則站在消費者端,主張商品精選,不再收取上架費用,并且進一步讓利消費者,僅有10%+的毛利率,明顯低于高達20-30%的傳統模式的毛利率。雖然新業態嚴格控制毛利率,但并未影響其整體利潤率,通過規模化采購和極高的運營效率,新業態能夠實現不低于傳統渠道的利潤率。

國內新零售業態的發展現狀與未來潛力

(1)新型零售業態滲透率較低,但增勢迅猛

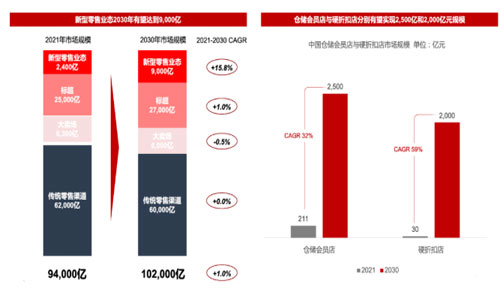

2021年,中國整體零售規模為9.4萬億元,其中菜場和夫妻老婆店等傳統零售模式仍占據大頭,而現代零售渠道(超市、大賣場、新型零售業態)占35%,規模達到3.3萬億元。目前,新型零售業態(倉儲會員店、折扣店、便利店等)在現代零售渠道中占比僅為7.2%,倉儲會員店和折扣店規模僅百億元,滲透率不足1%,但增長態勢迅猛。倉儲會員店在2021年規模增長了超40%,遠高于其他零售渠道1-2%的增速。

(2)新型零售業態迎來增長新機遇

在全球格局上,相比歐美市場10%+的滲透率,我國倉儲會員店和硬折扣店占比明顯偏低。而倉儲會員店和硬折扣店業態已經在全球產生多家巨頭,占全球前十大零售商中的4家,其在2020年的零售收入規模均達千億美金,并維持高速增長。隨著國內這類新業態的滲透率提升,我們認為國內也將出現硬折扣巨頭和倉儲會員店巨頭發展的機遇。

02

線下零售業態的變革與結構性機會

零售商業邏輯轉變,新型零售業態有望占據更大市場

近年來,大賣場在中國有6,300億規模的生意,但從2016年開始出現了拐點,2017年至2020年均出現負增長,2021年的市場增速僅為0.1%。受到電商、新零售等模式的持續沖擊,傳統賣場的生意模式不再有效,6,300億的蛋糕正在出讓。

(1)大賣場衰落的核心原因在于簡單流量尋租的模式不再有效。大賣場做的流量轉賣生意,位置是大賣場的核心,通過生鮮引流,利用日用百貨賺錢。但當新零售出現,“快”和“省”便不再是其優勢。傳統大賣場與電商,都在試圖提供更“多”更“全”的商品,在流量有限供給持續增加的情況下,最終交易效率反而開始降低,消費者購物時出現了決策困難。

(2)消費者的需求變化催生了渠道變革。當前經濟增速放緩下,消費者可支配收入減少,食品日用品等必需品消費占比提升。消費者回歸更加理性務實的消費模式,不再一味的看中品牌,而是追求更高質價比的消費。從歐美來看,倉儲會員店和硬折扣店的龍頭均誕生于經濟下行時期,例如硬折扣巨頭ALDI起家于德國二戰后經濟蕭條期間,倉儲會員龍頭Costco誕生于1985年美國經濟走軟時期。以史為鑒,我們認為當下消費市場變得更加成熟理性,將推動重性價比和實用主義的硬折扣和倉儲會員店這類業態出現。

(3)零售底層邏輯發生變化,供應鏈鏈主地位從渠道向消費者轉移。零售商業邏輯的轉變來自于零供關系的變化。隨著時間的發展,中國的供應鏈逐步增強,從供不應求,到供給逐漸飽和,再到當下的供過于求。當人口見頂,流量紅利消失,需求開始緊縮,在渠道飽和的前提下,消費者話語權將逐漸提升,成為產業鏈的新鏈主。消費者對無限貨架開始產生疲憊,傳統線上線下渠道不再能滿足所有群體的需求,新一代消費者愿意為“選品”的增值而付費。

供應鏈能力突出的玩家將勝出

基于以上背景,過去做流量生意的路已行不通,我們認為從流量生意轉變為用戶生意是零售渠道的核心趨勢,零售渠道的角色從服務商家(二房東)轉變為服務用戶(買手),這個變化給新玩家提供了入場機會。流量生意比拼位置,用戶生意比拼的是供應鏈,供應鏈能力突出的玩家將勝出。

而倉儲會員店SKU更精簡、重差異化、全國同采、更有規模經濟,預計終局的市場份額將比現有大賣場市場更集中。假設整個零售市場規模相對穩定,我們認為國內新型零售業態2030年有望達到9,000億元,倉儲會員店與硬折扣店分別有望實現2,500億元和2,000億元的規模。

03

新業態——倉儲會員店模式及中國市場分析

近兩年,中國的倉儲會員店市場發展迅速。2021年市場規模接近500億,發展速度正在加快。

倉儲會員店的主要特點

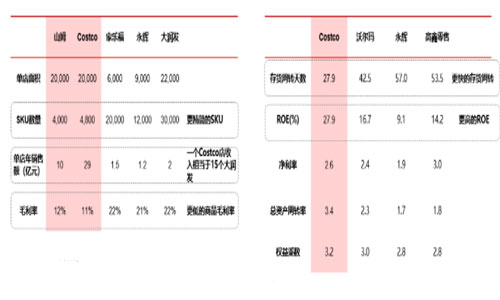

(1)SKU更精簡。相比傳統賣場,倉儲會員店平均SKU數量在4000左右,使得單品采銷量更大,同時更強調選品。同等面積下,一個成熟的Costco賣場的收入相當于15個大潤發的銷量。

(2)毛利率更低,僅用于支撐門店經營成本,追求產品的極致性價比。

(3)存貨周轉率高,低毛利也可實現高ROE。相比傳統賣場,倉儲會員店的存貨周轉效率將近快一倍,其核心優勢來自于產品的競爭力。較強的差異化產品供給使其在產品品類與賣場無明顯區別的情況下,能實現更快的周轉效率。基于更高的周轉效率以及更低的運營成本,倉儲會員店在低利潤率的前提下依然能取得更高的ROE,相比傳統賣場有明顯優勢。

倉儲會員店爆發的原因

(1)產品差異化日漸突出,結合社媒紅利口碑快速傳播。比如在過去兩年中,山姆推出了不少網紅單品,例如牛肉卷、榴蓮蛋糕等。產品差異化突出,迅速提升了口碑,部分網紅單品動輒5億元的銷售收入,超過不少新消費品牌的整體收入。同時,網紅單品結合社交媒體傳播,使得山姆的知名度快速提升。

(2)山姆開店速度增加。近年來,山姆的開店速度逐漸加快,2020年初山姆全國共有25家門店,到2021年底已經有36家門店。根據山姆會員店中國區內部戰略,山姆會員店計劃在未來3-4年內擴充至50家門店。

(3)會員店玩家增加,國內也出現了本土品牌。山姆、Costco相繼出圈后,國內傳統零售玩家在大賣場業務增長乏力的情況下紛紛推出了自己的會員店,擴大了倉儲會員店的基數。

倉儲會員店的興起順應了中產消費者需求。中國的中產消費者數量在持續上升中,中產消費者開始注重“好”,愿意為優質商品付溢價,倉儲會員店相比傳統零售,篩選出了好貨,并提供最優惠的價格,本質上是為消費者提供了“好”和“省”兩個價值貢獻。

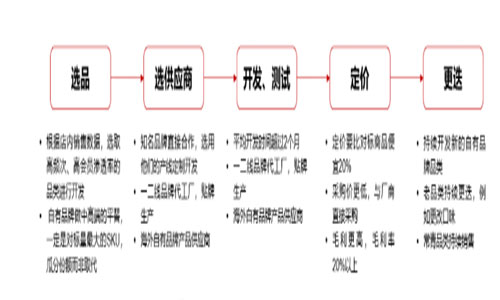

在“好”和“省”之外,高性價比的自有品牌商品也是倉儲會員店商品差異化的重要組成部分。倉儲會員店自有品牌成功的核心源于客戶群體的精準,對這一部分群體“對癥下藥”,這也是傳統賣場無法做成自有品牌的核心原因。

中國倉儲會員店的未來市場

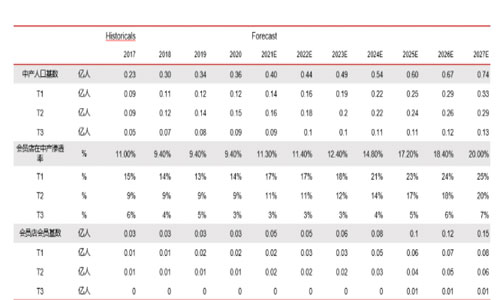

通過分城市級別對倉儲會員店的市場TAM進行測算,考慮會員店在城市中產階級滲透率逐步提升的前提假設下,5年后中國的倉儲會員店會員數量有望突破1,500萬。

按照單會員月消費1000元來計算,中國倉儲會員店市場規模有望在5年后達到1,900億以上。

04

新業態——硬折扣店模式及中國市場分析

硬折扣店模式主要通過精簡SKU和運營成本,搭建自有品牌垂直供應,通過大量采購所帶來的規模效應來降低成本,從而降低渠道的零售價,達到極高性價比。

硬折扣店的核心特征

(1)“天天低價”。即在所有時間均以最低價提供商品,通過直接標明極低售價,而很少采用優惠券、臨期促銷、特殊季節性折扣等軟性營銷活動。

(2)“有限SKU”。即店面只銷售最受消費者歡迎的幾百個SKU,以基礎糧油副食和日用品為主,每個品類只賣1-2個品牌,并由公司根據消費者需求選品而非應品牌商上架返點決定。

硬折扣和軟折扣的模式對比

概括來說,硬折扣店滿足家庭用戶的剛需便民消費需求,軟折扣滿足年輕人的嘗鮮無目的需求。

(1)折扣模式。硬折扣不做打折促銷,直接每日低價銷售。而軟折扣依靠臨期貨品驅動,進行促銷引流。

(2)核心客群不同。硬折扣主要面向中年家庭用戶,售賣日常最剛需的食品飲料、糧油副食和基礎日用品,相對高頻、高復購,占據消費者目的性消費的心智。軟折扣主要面向二三十歲單身年輕人,通過長尾的臨期休閑小零食、個護美妝、進口商品等吸引消費者,更多滿足其嘗鮮、尋寶的隨機性需求,相對低頻、無目的性。

(3)KSF(Key Success Factors)側重點不同。硬折扣重點為批量化采購能力,形成價格優勢,再通過極致的運營效率實現盈利,并在長期逐步整合供應鏈。軟折扣更考驗買手的選品能力和搶奪商場點位的能力。

硬折扣店較軟折扣店存在的顯著優勢

相比軟折扣店,我們更看好硬折扣模式的長期發展。通過研究我們發現,軟折扣模式主要存在三方面掣肘:用戶復購率低、運營成本高以及受到上游供給制約。而硬折扣模式在這幾方面都相對更有優勢:

(1)售賣品多為糧油副食、酒水飲料、休閑零食、日化百貨等剛需日用品,吸引的社區家庭用戶采購目的性比較強。一旦占據用戶“省”的心智,就能形成強復購。

(2)極致節省的全鏈條。硬折扣店嚴格控制運營成本,通常開在社區,租金成本遠低于商場租金,且社區的點位也比較豐富,天花板更高。只要居民密度足夠大,單店基本上3到6個月能回本,開店成功率較高。

(3)供給存在規模效應。硬折扣SKU精簡到500個,隨著店數增加規模擴大,單SKU采購額足夠大能實現貨品成本規模化下降。并且,規模擴大后可進一步推出自有品牌,向上游拓展增厚利潤。

硬折扣店的商品差異化

(1)“省”

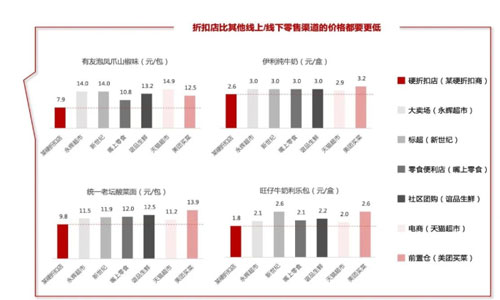

硬折扣店的定價策略是取市面最低價,其本質就是將優質商品便宜賣出。以同樣的一攬子商品計算,硬折扣店超市會比其他形式零售渠道便宜15-50%。即使與社區團購、線上電商、前置倉等模式相比,硬折扣超市的價格仍具有較強的競爭力。

硬折扣店之所以能夠定低價,是因為其極為克制的加價率,同時由于SKU較為集中,單品采購成本低于市場,加上自有品牌的生產,都可進一步讓利消費者。

(2)“好”

不同于傳統超市業態賣流量點位給品牌商的盈利模型,硬折扣店的選品是消費者驅動的,為消費者精選出最熱賣的優質貨品。

硬折扣業態出于精簡SKU原則,在選品上通常會選擇最高頻剛需的貨品:硬折扣超市往往按二八原則將最受消費者歡迎的大牌流通貨品選出放上貨架,從而保證快速動銷,提高周轉和坪效。

中國硬折扣市場潛在規模超兩千億,有望誕生千店龍頭

通過對比不同零售模式的財務表現,硬折扣店以低毛利高周轉實現了優異的ROE水平。以土耳其市場最大零售商BiM為例,其ROE達到了45.7%。與此同時,近兩年全球經濟下行,也進一步促進了成熟市場的硬折扣店的增長速度。

和全球趨勢類似,受疫情等因素影響,我國傳統超市已經大大放緩了開新店的速度,而硬折扣業態初露頭角,在國內快速興起,尤其在消費者收入預期下降,消費支出縮減的情況下,此類零售業態更易得到消費市場青睞。對標成熟市場,我國硬折扣零售仍有較大滲透空間。分城市計算,我國硬折扣店潛在點位超過1.3萬家,對應業態規模超2,000億元,在我國Grocery零售總額中占比也僅為2%。從全球范圍來看,硬折扣頭部公司如ALDI、LIDL等營收均超千億美金,門店數超萬家,我們預計隨著國內硬折扣潛在市場空間的逐步實現,也有望誕生出本土千店硬折扣龍頭。

05

投資主題與投資策略

結合以上行業分析,我們認為傳統線下零售渠道受到多因素影響,效率持續下降,3.3萬億的現代零售渠道有重新分配的可能性,市場有培育新型線下零售渠道的空間。加之,零售渠道的邏輯正在發生轉變,滿足新一代消費者需求的渠道有機會脫穎而出。

而倉儲會員店、硬折扣店等新型渠道商品差異化突出,滿足消費者對“好”和“省”的需求,參考歐美折扣型業態發展歷史,中國市場折扣型業態的發展已具備宏觀基礎,倉儲會員店、硬折扣店等業態有望在最近5-10年得到快速發展。

我們會重點關注商品差異化強、規模效應初現以及消費者忠誠度高的本土零售渠道新機會。

商品差異化強:“標品更省,非標品更好”。即品牌類商品注重價格優勢,非品牌類商品重視商品質量,尤其是自有品牌的開發。

規模效應強:主要體現在采購的議價能力與運營管理上的成本節約優勢。

消費者忠誠度高:會員續卡率高,社區消費者復購率高。

本文來源于物流指聞,不代表九州物流網(http://www.ruyi818.com)觀點,如有侵權可聯系刪除,文章所用圖片來源于網絡,文章圖片如有侵權可聯系刪除。