1、中通發布財報,市場優勢擴大

3月16日,中通低調地發布了2022年第四季度及2022財年(未經審計)財務業績公告。

低調的背后,還是掩飾不住過去的一年來中通 “奢華”的一面。

先來看數據。

收入方面:2022年全年,中通的收入達到353.77億元,同比增長16.3%,是行業平均增速2%的8倍多!

利潤方面:2022年全年,中通的凈利潤為66.59億元,同比增長41.6%;調整后凈利潤為68.06億元,同比增長37.6%,這個利潤轉化力和中國最能賺錢的民營快遞公司——順豐相當,論賺錢,中通還是很有一手的。

而在投資人最關心的收益方面,財報期內國通基本及攤薄每股美國存托股凈收益為人民幣8.41元及人民幣8.36元,分別增長45.0%及44.1%,這也讓投資人有了持續投資該公司的信心。

《電商觀察》注意到,財報發布前一天,即3月15日,中通的市值漲超3%,總市值達到1713.43億港元,說明市場對中通在第四季度及全年的表現是有一個相當舒緩的心理預期的。

果然,新鮮出爐的財報數據也非常符合這種市場心理。

2、中通做了什么?

為什么去年的各項數據普漲?中通自己在財報中給出了理由:2022年收入增長是由于包裹量增長9.4%以及由市場前端定價趨穩及產品結構優化帶來的單票價格上升8.1%的綜合影響所致。

也就是說,第一,業務量更高了;第二,單票價格更穩了。

要做到這兩點,其實并不容易。我們都知道,這是一個三百六十行,行行都在卷的年代,特別是在快遞市場一片紅海,增長變得越來越奢侈的情況下,要做到業務量提升和單票價格穩定,現在就是“逆勢”而行。

那就只有一種可能:通過高速擴大市場規模,將行業優勢資源集中到自己手上,那就可以一方面吸引更多人使用中通的服務,另一方面中通還可以在單票價格上有更大的自主權。

那就回到了最本質的問題:拼基建,贏市場。

事實上我們也發現,隨著中通快遞進入億件時代,這些年它對快遞基礎設施建設方面的投入一直都不吝嗇。

從上一個財年發布的相關數據也不難看出,2016年到2021年,中通自營分揀中心從69個增加到88個,車輛從4000多臺增長到1萬多臺,分撥自動化設備更是從8套增加到385套。

資產規模擴大的同時,中通還加強了管理、運營、技術等方面的投入,所有這些,構筑起了中通強大的“底盤”。

更難得的是,在擴大市場規模的同時,中通的現金流并沒有停滯,而是出現了明顯的改善。

最新的財報顯示,2022年,該公司經營活動產生的現金流凈額為114.79億元,而2021年同期為人民幣72.2億元,一個財年就增加了近50億現金流,放在現在的營商背景下,要做到這一點是相當不容易的。

有錢好辦事,在有強大現金流支撐的前提下,我們看到,中通這些年的效率有明顯提升。特別是在配送速度上,有時中通的配送體驗其實一點都不比京東物流和順豐快遞差,這也是近年來中通的用戶人數還在不斷增加,市場占有率還在不斷走高的主要原因。

而且,中通并沒有滿足于眼前所取得的成績,而是出臺了一個“五年計劃”,根據該計劃,未來5年里,中通將全面打通快運、冷鏈、國際、云倉等業務。這基本上是照著世界最強的快遞公司打了個樣。

這說明,中通快遞不光是擅于“打天下”,搶市場,更擅于“治天下”,贏市場。

中通,是一個相當優秀,同時也是一個相當可怕的對手!

3、離超越順豐還有多久?

如果單從業務規模上來看,中通事實上已經是國內民營快遞的一哥,這是沒有什么疑問的。

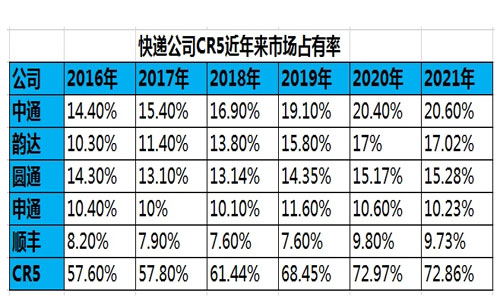

拋開百世快遞去年被極兔收購后,相關數據沒有完全公開。從2021年之前這幾年的數據統計來看,中通近六年的市占率一直在向上走,最近三年的市場占比更是一直在20%左右,2022年甚至將優勢擴大到超22%,照這個發展趨勢,排名第二第三的韻達、圓通在發展速度上本來就落后中通,近幾年要追上老大哥的可能性也并不大,這也給中通積累了足夠的戰略緩沖期。

而從現在已經披露的2022年全年月度經營數據來看,中通2022年的業務總量超244億,排名第二第三的韻達及圓通的業務總分別為176.09億票、174.79億票,和中通相比還有一定的差距。

更關鍵的是,自從2016年中通快遞市占率超過圓通成為行業第一后,它現在已經連續7年穩居第一了。這說明,中通能成為第一,并不是偶然,而是自有其邏輯。

當然,在中通一路“高歌猛進”的同時,市場也不乏一些質疑的聲音。

比如說,就在不久前,在資本市場,中通快遞就被知名做空機構灰熊(Grizzly)公然做空了,理由是中通ESG數據造假:灰熊通過分析中通近年的財報后得出結論:中通快遞瞞報了員工人數,從而降低勞動力成本并抬高了利潤率。

關于灰熊的指控,中通快遞第一時間通過官方渠道進行了回應:該報告并無依據,其包含許多錯誤、無根據的推測以及誤導性結論和詮釋。

再比如說,盡管多年來中通市占率穩居第一,但是在市值上一直被順豐吊打。

目前,中通的市占率在高達22%的基礎上還有進一步擴大的趨勢,順豐的市占率則只有9%而且還在被其他對手蠶食,但是二者的市值大約分別為1700億和2600億,這樣的“倒掛”,在其他行業是非常罕見的。

上面我們也說過,從利潤表現來看,中通和順豐最終的數據相當,但是前提還是一個:中通以超22%的市占率,最后的利潤和市占率9%的順豐相當。

這說明,在高單客價上,順豐這些年的優勢一直都很穩固,而中通在現階段只能通過低走量,靠一單單更低利潤的疊加維持著在利潤總量上的順豐“打個平手”。

究其原因,順豐多年來主打自營高品質快遞的理念已經深入人心,中通則一直采取的是量大價優的加盟商模式。只不過,二者都在各自的領域做到了極致。

當然,對順豐而言,自營高品質快遞的市場現在也已經到了極限,所以,這些年順豐也一直在發力價格更低,時效相對較慢的電商件,順豐和中通在這一領域的“兵戎相見”也已經成為常態。

隨著2023年經濟復蘇和消費信心的回復,快遞公司的產能也將獲得大釋放的良機,快遞行業的攻守大戰也將再次開啟,民營快遞的“一哥”之爭,也會更加充滿懸念。

本文來源于電商報,不代表九州物流網(http://www.ruyi818.com)觀點,如有侵權可聯系刪除,文章所用圖片來源于網絡,文章圖片如有侵權可聯系刪除。