從極兔遞交招股書,到順豐證實二次赴港上市,再到菜鳥宣布親自下場做自營,短短一個月里,快遞業頻生漣漪。

站在上市關卡,菜鳥和順豐將錨點繼續拋向了重資產加碼。極兔作為曾經挑起價格戰的“卷王”,同樣也調轉了發力點,在賬上現金只剩12.36億美元(截至2023年4月30日)的前提下遞表募資擴大基建設施。

種種跡象表明,“以價換量”的時代已經走向終結,行業進入到比拼精細化服務的發展階段。

正如艾媒咨詢此前在《2022-2023年中國快遞物流行業發展現狀及典型案例研究報告》中指出,物流未來的發展趨勢是快遞與制造業深度融合,構筑生產經營的核心資產。

這將是一場綜合競爭實力的大比拼,巨頭們均在嘗試以更深層次的協作方式補齊所剩不多的短板。但對于一路“搶跑”入局的極兔而言,這卻是一項更為艱巨的挑戰。

過去三年,極兔通過燒錢、并購以及極致的加盟模式,迅速組網,并實現了單量的暴漲。業務量從全年20.8億的,2.5%的市場份額,攀升至120億業務量,占中國快遞市場的10.9%,并且躋身五強。

但除了速度,極兔幾乎在方方面面都落后于競爭對手。

如今競爭格局轉變,也意味著這位短跑沖刺冠軍將進入馬拉松賽場。面向未來,極兔是否能克服慣性所形成的身體記憶,又是否能練就適應于長跑的發力肌群?

以招股書作為透視工具,我們看到一只虛弱的兔子依然在狂奔。

狂奔,以利潤代償

前有拼多多三年GMV比肩阿里,后有極兔10個月從0突破2000萬件日單量。“步步高系”不斷催生行業攪局者。

以虧損為杠桿,兩家都迅速贏得了市場份額。不過拼多多能用一年時間賺回了之前五年的虧損,并且至今依然以超出市場預期的成績在保持著增長,“師出同門”的極兔能否完成同樣的逆襲,卻值得質疑。

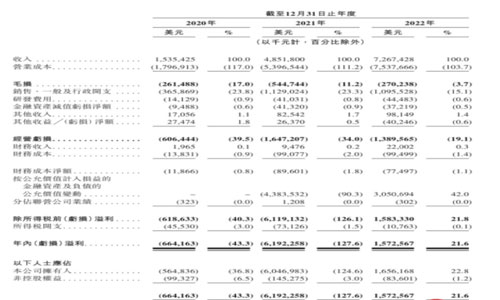

如果只看凈利潤,極兔已經扭虧為盈。招股書顯示,2020-2022年極兔凈利潤分別為-6.64億美元、-61.92億美元、15.73億美元。

但由于2022年的盈利是在2021年和2022年分別計入了-43.8億美元、30億美元的公允價值變動,所以在排除公允價值計入損益的金融資產及負債的調整后,極兔在2022年虧損7.98億美元,減虧12.4%。經調整虧損率不到11%,比2021年收窄了近8個百分點。

造成虧損的地區集中在中國,招股書指出,極兔過往在中國的虧損狀況主要由于不斷投資技術基建、規模和擴張導致。

三年間極兔毛利率從-17%一路收窄至-3.7%。其中,中國的毛利率由2020年的-120.4%收窄至2021年的-55.9%,并進一步降至2022年的-16.2%。

與此同時,極兔的每單定價也在不斷提升。三年間,中國的單件包裹平均收入由0.23美元/單增加到0.26美元/單,再增至0.34美元/單。平均單票成本則不斷降低,從0.51美元/單降至0.41美元/單,再降至0.4美元/單。

但從經營成本來看,極兔的收入尚難覆蓋。2022年,極兔營業成本超過500億人民幣(75.38億美元),遠高于圓通的490.65億、申通的335.85億、韻達的461.59億。

在中國,極兔每單虧出0.4元。而圓通每單凈賺0.3元、韻達每單賺0.2元。相比之下,極兔在起家之地東南亞,每單能賺20美分,而國內要虧出6美分。

近三年極兔的融資所得現金凈額正在逐年減少,來自中國業務的虧損,又導致極兔經營性現金流從2021年的9.7億美元下滑至5.2億美元。

為了維持市占率,極兔還需繼續投入資本支出,燒錢是在所難免的,但自身造血能力不足,使得極兔的資產負債率已經來到180%以上。反觀同行,圓通資產負債率為30.73%,申通、韻達、順豐也均在55%左右。

與行業里精耕多年的老大哥相比,極兔的財務狀況可以說是吊車尾了。不過在“步步高系”的普遍邏輯中,虧損可以算作“出廠設置”,是可以被事先原諒的。

畢竟是從0切入一個飽和競爭的市場,想要迅速拿下更多份額,作為新晉選手自然需要更猛烈的發力點,而燒錢無疑是最簡單直接的方式,即便這需要肌體其它部分要做出代償。

從這個角度來看,當前的虧損也是極兔通過不斷降價、打價格戰、狂砸營銷推廣,所取得的成績,屬于“求仁得仁”。

目前極兔的營收規模已經超越部分國內主流快遞巨頭,但在行業普遍盈利的當下,極兔三年經營虧損累計高達36億美元,折合成人民幣大約有260億。

資本從不豢養烏托邦,誰都清楚“燒錢換規模”并不是一個可以永續的游戲。所以在迅速攻下市場份額之后,極兔的盈利問題被擺在了最顯眼的位置上。

但對于已經扯出內傷的極兔而言,下一個階段是否還能大步向前?

攘外,何以安內

2022年,極兔一口氣在5個國家展業,包括阿聯酋、沙特阿拉伯、墨西哥、巴西和埃及,這些國家被極兔稱為“新市場”。

在招股書中,極兔不斷提及中國出口貿易額和跨境電商近年來的復合增長率,為“新市場”描繪出一幅征戰四方的磅礴畫卷。

之所以向外尋求“新市場”,是因為極兔的兩個核心動力源正在衰減。

在極兔的起家之地東南亞,增長動力幾乎已經消失,2022年,極兔在東南亞市場地區的快遞數量僅增長16%,收入較上一年僅增加了400萬美元。

而中國市場作為極兔眼下的核心業務所在,營收的同比增速也在下滑。2020年、2021年和2022年,極兔在中國的營收同比增速分別為357.7%、216%和49.8%。規模增速也從去年的355.5%下降至87.8%。

造成中國市場增速下降的動因,從招股書中可以找到一些端倪,2020年和2021年為極兔貢獻了約35%營收的“客戶A”,到了2022年驟然下降至16.9%。

這個“客戶A”不言而喻自然就是過去與極兔密切捆綁的拼多多。2020年、2021年拼多多為極兔貢獻收入分別為5.43億美元和17.15億美元,都占總收入的35.4%,按照中國區收入來算,這個數字分別為51.9%和78.7%。

與此同時,中國市場的增量也受到了“上”“下”兩限。

一面是價格下限被監管鎖死。隨著“8毛發全國”的游戲再難繼續,近一年來,極兔的訂單量增速“戛然而止”。截止4月末,極兔日均單量均未超過去年6月峰值的4000萬單,遠低于市場預期的5000萬單。

另一面是市場容量的上限并不樂觀。盡管極兔在招股書中仍然以樂觀的預測展示了未來中國快遞的發展前景。可是2022年包括今年一季度,中國實物商品網上零售額的增長甚至都還不到雙位數。

和拼多多逐漸松開的大腿一樣,國內電商平臺高速增長時代已經漸行漸遠。在此過程中,燒錢換規模的邊際效應正在遞減,要維持高增速,極兔必須尋找的新的動力源。

但正如其在招股書所披露的一般,極兔正在擴展的“新市場”,首先不能排除不可控因素帶來的隱患。與此同時,跨境物流的鏈條長、環節還多,要建立穩定可靠的國際供應鏈網絡,不僅需要精細化運營,同樣也需要巨大的資本支出。

而且無論極兔的國際版圖如何擴張,未來很長一段時間里,中國業務的經營效率依然決定其營收。

短期內,盈利必將承壓,長期看,又受制于成本優化和后續投入。

攘外必先安內,考驗內功的時候到了。

是后中爭先,還是龜兔賽跑?

段永平有名言,叫“敢為天下后,后中爭先”,前者指的是產品類別,后者指的是做好產品的能力。

這句話在日后滋養了拼多多和極兔兩個后輩,他們都敢于殺入競爭飽和的領域,而資本是其最佳的武器。

拼多多僅用了4年時間單季營收從45.5億元飛奔到376.4億元,漲幅高達727.3%。但極兔卻很難復制這樣的成功。

拼多多可以通過不斷壓縮中間鏈路(包括商品、商家)的利潤,將成本轉嫁給外部,但極兔的降價空間非常狹窄。在“快遞公司-區域代理商-加盟站點-基層快遞員”這一傳導模式中,能夠壓縮的部分,只剩下了派件費用以及面向加盟網店的支出,一旦提升報價,就會出現區域代理對末端網點的極致壓榨。

無論是基于服務口碑,還是社會輿論,降價都會帶來不利影響。去年江蘇省常州市某快遞點的快遞員抱著自己11個月大的孩子要工資的場景,許多人就還在歷歷在目。

更重要的是,極兔并沒有奪得類似“下沉市場”這樣的先發優勢,所以在面對增長放緩、成本飆升的瓶頸時,即便學習拼多多迅速掉轉發力點,在供應鏈源頭上加大投入帶動生產側成本降低,但與同行相比,所能形成的規模效應依然有限。

正如開篇所言,物流行業正進入到比拼精細化服務的下半場,如今被提上桌面的,是“服務”,是“科技”,是“一體化供應鏈”,而不是無下限的價格比拼。

京東物流在經歷了多年的累積后,建立了一整套推行數字化供應鏈建設的方法論。可以從供應鏈規劃、供應鏈計劃到物流履約及智能協同等各方面,為企業提供咨詢方案及實施路徑一體化的服務。4月,還為O2O非即時需求推出了創新業務“云倉達”。

順豐聯手湖北省政府斥資300多億打造的鄂州花湖機場已經投入運營,與此同時,“同城半日達”已擴展至全國80余城,在北上廣深等全國重點大型城市實現了100%覆蓋。

而那個曾經教通達系“不送貨上門”的菜鳥,如今更是推出了自營快遞業務“菜鳥速遞”,主打半日達、當次日達、送貨上門和夜間攬收等服務。與此同時,菜鳥積極擁抱生成式 AI 等新興技術,全面切換到技術賽道。

反觀極兔,經營效率仍顯落后。從資本支出來看,其設施水平被認為比同行落后3到5年,這也進而導致成本居高不下。與中通和圓通相比,極兔的運輸成本每件高出0.3元左右,分揀成本也高出約0.1元。

在收購豐網后,極兔獲得了更完善的運營網絡和物流基礎設施。但在數字化物流建設方面,極兔與順豐及通達系等深耕行業多年的前輩相比,仍有不小的差距。

極兔過往信奉的低價策略固然行之有效,但卷價格早已是一種退化。

即便是在二十多年前,行業競爭的焦點也并未完全放到價格上。比如早在2004年,當時的物流老大EMS面對即將涌入中國的外資勢力,所選擇的競爭切入點便是通過平臺建設實現配送效率的提升,并以此發明了“次晨達”業務。

往回看,中國物流行業發展其實一直遵循著“降本增效”的邏輯。在過去十年間,中國快遞單量增長了10倍,但物流成本占 GDP 比重卻在持續下降。十年前,一周收一件快遞,到現在不少商品甚至可以實現“半日達”。

不能順應這一主旋律的快遞公司,都經歷過大起大落。比如申通在2014年還曾是快遞行業第一名,如今市占率已經掉落至通達系尾部。而通達系中成立時間最晚的中通,如今業務量最大。

往前看,中國物流行業的未來軌跡正變得越來越清晰,成為大型物流公司將是各大遞公司比拼的重點方向。因此,成體系化的玩家都在向綜合物流集團發展。技術上的驅動和產業上的布局,效率與成本等綜合優勢的提升,將是未來形成全球性競爭力的有效路徑。

循著師兄的步伐,極兔在上半程完成了漂亮的奇襲。但劍走偏鋒的成功容易抄襲,腳踏實地的耕耘卻不能輕易復制。

快遞業時至今日并未形成高度壟斷,依然是一個不斷變幻的行業。走入下半程,極兔是否能抵擋住深耕行業的巨頭,至少再也不能依靠速度去維持當前的排位。

可是身體一旦習慣奔馳,肌肉便有了記憶。對于習慣了狂奔的極兔而言,此時最大的挑戰亦是自己。

本文來源于羅戈網,不代表九州物流網(http://www.ruyi818.com)觀點,如有侵權可聯系刪除,文章所用圖片來源于網絡,文章圖片如有侵權可聯系刪除。